Créditos UVA, un instrumento que comienza a ser poco útil

En una de sus acepciones, el diccionario de la lengua española define la palabra ‘instrumento’ como ‘aquel elemento que, al ser combinado con otras piezas, sirve en el ámbito de los oficios o las artes para determinados propósitos’. En el ámbito de la economía, un instrumento de política, es aquel que permite resolver un problema o encausar determinada variable.

De la misma forma sucede que cuando el instrumento ya no cumple el propósito para el que fue creado, deja de ser útil y se descarta. Pasa con un destornillador que perdió la punta o con una política económica que ya no produce el resultado esperado.

Cuando a principios de 2016 el actual gobierno lanzó los nuevos créditos hipotecarios UVA, pocos creían en que una herramienta pensada para el largo plazo pudiera ser implementada en un país volátil como la Argentina. El por entonces Presidente del Banco Central (BCRA) Federico Sturzenegger, fue uno de los más férreos defensores del sistema, ideado con base en la experiencia chilena.

El nuevo esquema de crédito se proponía dejar atrás el plan Pro.Cre.Ar. del kirchnerismo y hacer frente a la crisis habitacional con créditos atados a la inflación, estructurado a priori sobre dos objetivos principales: generar cuotas más bajas que el costo de un alquiler y ampliar el universo de personas que pudieran acceder. El hecho de que tanto el capital como los intereses estuvieran nominados en Unidades de Valor Adquisitivo (UVA), posibilitó al inicio una tasa de interés sensiblemente más baja a la de los créditos tradicionales, en un contexto donde se preveía una inflación con tendencia a la baja.

Te puede interesar: Los salarios perdieron 20 puntos contra la inflación

Esa es quizá la clave del sistema. Una tasa más baja significa una cuota mensual menos costosa (primer objetivo). Ello a la vez permite que la relación cuota salario sea más chica, habilitando el acceso de miles de familias cuyas carpetas eran rechazadas en el sistema tradicional (segundo objetivo), y posibilitando un monto mayor de crédito, especialmente para la clase media.

Un año después del lanzamiento de los créditos UVA, y previo a las elecciones legislativas que el gobierno ganó con comodidad, Sturzenegger disertó frente a una conferencia de desarrolladores y hombres del negocio inmobiliario. Exultante, el funcionario se aventuró: “Si queremos cambiar enserio la realidad habitacional de este país, tenemos que aspirar al menos a $15.000 millones de crédito hipotecario mensual”. Los empresarios explotaron en aplausos. La senda de crecimiento que mostraba el sistema invitaba a la ilusión.

Horizonte poco feliz

Corría el mes de julio de 2018 cuando este cronista tuvo un encuentro casual con una importante escribana que se desempeña en Río Negro y Neuquén. “El daño que nos han hecho es enorme”, indicó la profesional. Se refería a la fuerte caída que experimentaron las escrituraciones mediante crédito UVA desde la corrida cambiaria de abril. Llamativamente, según la escribana, la responsabilidad de la baja no se debía a la disparada de precio de las propiedades nominadas en dólares ni al efecto de la aceleración del nivel general de precios sobre el valor de la UVA, sino a la mala prensa que algunos especialistas otorgaban a los créditos UVA.

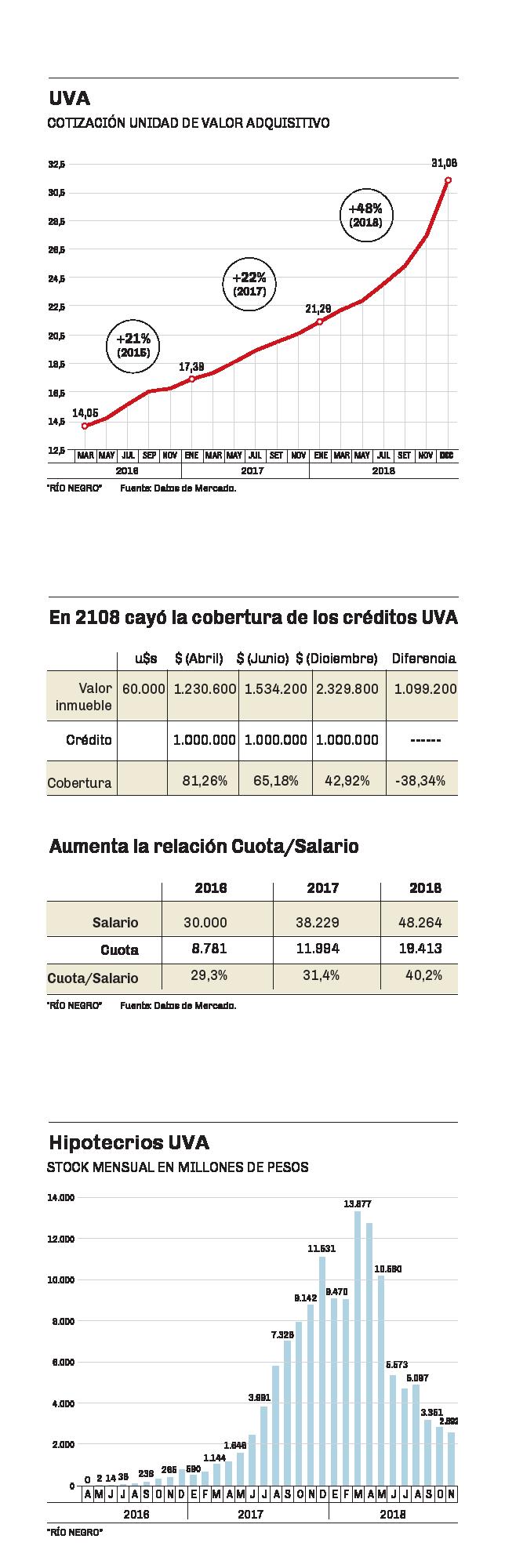

El punto es que el pronóstico de Sturzenegger estuvo a punto de cumplirse cuando en marzo de 2018 se otorgaron $13.877 millones en hipotecarios UVA. Desde ese mes en adelante, la senda fue descendente hasta alcanzar los $2.692 millones en noviembre.

Tal secuencia, guarda en realidad estrecha relación con la vulnerabilidad de la macroeconomía nacional. El derrumbe de los montos otorgados en créditos UVA es solo la punta del iceberg que revela el cambio en las condiciones que dieron origen al instrumento. El cuadro adjunto permite advertir tres elementos clave que mutaron respecto al escenario inicial.

El primero tiene que ver con la relación Cuota/Salario. Al inicio del programa en abril de 2016, una persona con ingresos por $30.000 mensuales, podía acceder a un crédito de $1.000.000 a una tasa que oscilaba entre el 3,5 y el 6,5%, afrontando una cuota mensual de 625 UVAs, que equivalían a $8.781. Con esos parámetros, la relación Cuota/Salario era del 29,3%. Sin embargo durante 2017 y 2018, el valor de la UVA acumuló un incremento del 78,71% (ver infograma), mientras que según el Indice de Salarios del Indec, los haberes subieron un 60,88%. Así las cosas, la persona que solicitó el millón de pesos en 2016 pagando 625 UVAs, tenía a fines de 2018 un salario de $48.264 y pagaba una cuota de $19.413. La relación Cuota/Salario saltó al 40,2%. He aquí el primer problema: el golpe que recibió el salario real el año pasado hace que la incidencia de las cuotas sea cada vez más pesada para el bolsillo. El gobierno estableció que los tomadores de crédito UVA están habilitados para solicitar la extensión de los plazos por única vez si el incremento anual de la UVA supera en 10% el aumento anual de sus haberes. Luce insuficiente al ser una bala de plata que puede utilizarse por única vez, frente a una inflación que parece lejos de ceder. Otro de los ‘éxitos’ que pregonaban los impulsores de las UVA hace dos años, era que los beneficiarios pagaban una cuota sensiblemente menor al precio de un alquiler. El golpe inflacionario fue tal en 2018, que por primera vez desde el inicio del sistema, las cuotas de los préstamos crecieron más que el precio de los alquileres, y el valor actual de las cuotas es muy similar al de un alquiler.

También podés leer: Vuelve el ProCreAr, pero no para la región

El segundo elemento está directamente relacionado con el primero. Utilizando los mismos datos del ejemplo anterior, si una persona con ingresos por $48.264 desea acceder a un hipotecario UVA hoy, el banco establece un tope en la relación Cuota/Salario del 30%. Es decir que con esos ingresos puede pagar como máximo una cuota de $14.479, lo que equivale a 459 UVAs, y permite recibir un monto de $1.250.000. Significa que miles de familias que lograron ingresar al sistema en 2016, hoy quedarían afuera con el mismo nivel de ingresos reales. En pocas palabras, se ha acotado el universo de potenciales beneficiarios. Ello se relaciona no solo con la disparidad en la dinámica de salarios y UVA, sino con el incremento de la tasa de interés promedio, que asciende hoy al 14,6%.

El tercer elemento se relaciona con la forma en que está configurado el mercado inmobiliario en Argentina, donde pese a los esfuerzos de funcionarios y actores del mercado por nominar la compra/venta en pesos, las expectativas de los agentes están formadas en dólares. Así, la devaluación registrada el año pasado duplicó el valor de las propiedades en moneda nacional. Como se observa en el cuadro adjunto, un departamento de dos ambientes valuado en u$s 60.000 equivalía a $ 1.230.000 antes de la corrida cambiaria en abril, mientras que en diciembre significaba $ 2.390.000. El corolario es que la devaluación generó el deterioro del grado de cobertura de los créditos UVA. Un préstamo de $1.000.000 en abril del año pasado alcanzaba para solventar el 81,26% del valor del dos ambientes, mientras que en diciembre solo representaba el 42,92%. Un conocido agente inmobiliario de la zona explicó que durante el segundo semestre de 2018, cientos de carpetas preaprobadas en las entidades bancarias, fueron dadas de baja a raíz de que el monto solicitado originalmente ya no alcanzaba para solventar la adquisición de las propiedades en cuestión.

El panorama descrito comienza a poner en tela de juicio el valor del instrumento. Si las condiciones macro se han modificado y la intención sigue siendo ampliar el acceso a la vivienda, generar cuotas más bajas que las de un alquiler e impulsar la construcción, es evidente que se requiere un cambio en el sistema que permita recuperar el espíritu original que le dio origen. De no ser así, la tendencia a la baja en la cantidad de créditos parece inexorable, mal que le pese a la escribana.

Pulso Económico

Pulso

Comentarios