La deuda de YPF, omisiones deliberadas y la versión extendida

Errores en la conducción, estrategias fallidas y los golpes de una macroeconomía debilitada condujeron a la firma una crítica restructuración de pasivos. La historia reciente tiene marcas de una crisis que a veces se solapa.

La petrolera de mayoría estatal YPF se encuentra en uno de los momentos más delicados dentro de sus casi 100 años de vida en el que, hace menos de un mes, comenzó un proceso para reestructurar una deuda de más de 6.600 millones de dólares. Los problemas de caja que se agudizaron con la pandemia del coronavirus y una deprimida valuación de mercado abren un agudo interrogante sobre el futuro de la compañía.

La compleja situación amerita a repasar los datos que acumula la operadora nacionalizada en su historia reciente. ¿Logró despegar tras la expropiación del 51% ó, como algunos sugieren, le fue peor?

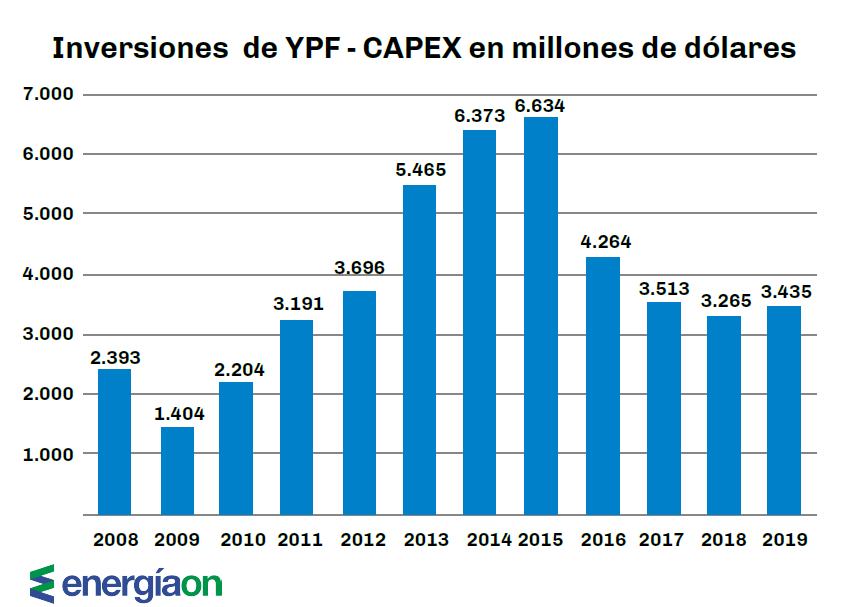

En la última década el principal destino de inversiones para la compañía fue Vaca Muerta: inyectó el equivalente a casi tres veces el monto que busca reperfilar. Según datos de la secretaría de Energía, las inversiones de YPF entre 2010 y 2019, solo Neuquén, fueron de 16.800 millones de dólares. Dinero que se destinó principalmente a la perforación y ampliación de instalaciones.

En todo el país, durante el mismo período, la firma superó los 42.000 millones de dólares, con grandes desembolsos en refinerías y otros segmentos, incluso, fuera del negocio de los hidrocarburos.

Pero sería equivocado plantear que los fuertes niveles de endeudamiento de la compañía están vinculados con el agresivo proceso de inversión, sea en los no convencionales u otras áreas, porque a la luz de los números –que multiplican por siete el dato nominal de los pasivos- necesitó de recursos propios para poder moverse.

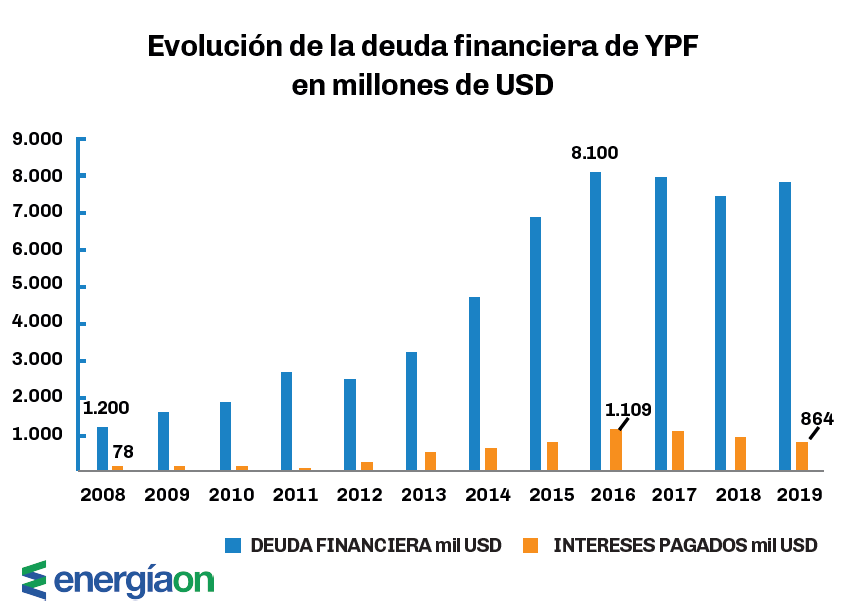

Entre 2013 y 2016 –despegue inicial de Vaca Muerta- la deuda de YPF pasó de unos 3.000 millones de dólares a 8.100 millones de dólares en total.

Parte de la deuda tomada se utilizó para aprender cómo operar la formación no convencional, apuntalar los proyectos con las empresas socias y para optimizar la manera de operar y el diseño de pozos. Otra gran parte se utilizó para prorrogar fechas de vencimiento de su deuda. Es decir, para financiar su propia deuda, que muchas veces queda condicionada por la macroeconomía nacional, como ocurre ahora.

El monto que toma una compañía, por más alto que sea, no implica directamente en sí que pueda ser nocivo para la firma, sino que, depende de su capacidad de asumirlos. En contabilidad se mira el Ebitda, ingresos antes de impuestos, y su capacidad de caja para analizar cuán pesada es una deuda para una empresa.

Con muchos tropiezos por ineficiencia propia y golpes externos, este círculo le funcionó relativamente bien a la petrolera hasta 2015 porque contó con una capacidad de caja lo suficientemente sustentable como para hacer frente a sus obligaciones. Incluso ese año fue el que mayor inversión registró en Vaca Muerta al superar los 2.500 millones de dólares.

Un periodo poco comentado

El problema se comenzó a percibir en 2016 y tuvo distintos motivos. En la gestión de Miguel Gutiérrez YPF tomó la decisión de bajar el nivel de deuda y para eso comenzó a costear sus inversiones con la caja propia. Los menores desembolsos bajaron el nivel de actividad y afectaron la producción.

Entre 2016 y 2019 la relación entre el Ebitda y la deuda se acortó con una caída drástica de la caja. El impacto que se llevó la firma fueron de los errores del management, de la injerencia política y, otra vez, la economía general. Los datos de la empresa muestran que los ingresos antes de impuestos se desplomaron un 24% y la caja otro 15% hasta el 2018.

La compañía apostó a una diversificación de su negocio –al punto de modificar su imagen pública para diluir su pasado petrolero- que no le dio los resultados esperados. También padeció la crisis de consumo por inflación, devaluación, un atraso en los precios y cedió porciones de mercado.

El descuido de YPF por parte del gobierno de Mauricio Macri fue tal que hasta el propio exministro de Energía, Juan José Aranguren, sostenía que la petrolera del Estado no debía ser tratada como tal sino como “una más del mercado”. Incluso cuando en septiembre de 2017 anunció la desregulación del mercado de los combustibles, lo que pareció ser una buena señal, sin embargo, la petrolera de mayoría estatal siguió funcionando como reguladora de los precios del mercado a sugerencia de la política.

Pero el mayor impacto llegó con el Plan Gas (Resolución 46) que no solo le significó al Estado miles de millones de dólares, sino que a YPF le quitó mercado. Básicamente el gobierno dejó que una empresa privada se llevara la mayor parte de los subsidios, en lugar de equilibrarlo con la petrolera de la que tienen el 51% de las acciones y el resto de las firmas del sector.

En noviembre de 2018 las autoridades de YPF sellaron el contrato de alquiler de la famosa barcaza Tango FLNG con la se logró exportar el gas de Vaca Muerta, pero con un contrato muy gravoso para la firma. A tal punto que fue cancelado dos años más tarde y le demandó a la petrolera la suma de 150 millones de dólares para evitar perder otros 800 millones de dólares.

Luego, en agosto de 2019, el gobierno nacional decidió congelar el precio de los combustibles definitivamente. Generó un atraso para el sector, y para YPF en particular, de los valores de mercado que aún hoy no se recuperan. Pasó de facturar casi 700 dólares antes de impuestos por metro cúbico en 2015 a menos de 550 en 2019.

La consecuencia no deseada fue una especie de efecto avalancha porque cayeron las inversiones, luego la producción de gas y petróleo, la macroeconomía se debilitó y todo esto se tradujo en una fuerte caída de los ingresos de YPF. Incluso, lo que fue una estrategia para frenar el endeudamiento terminó estallando por los aires.

Inversiones y producción

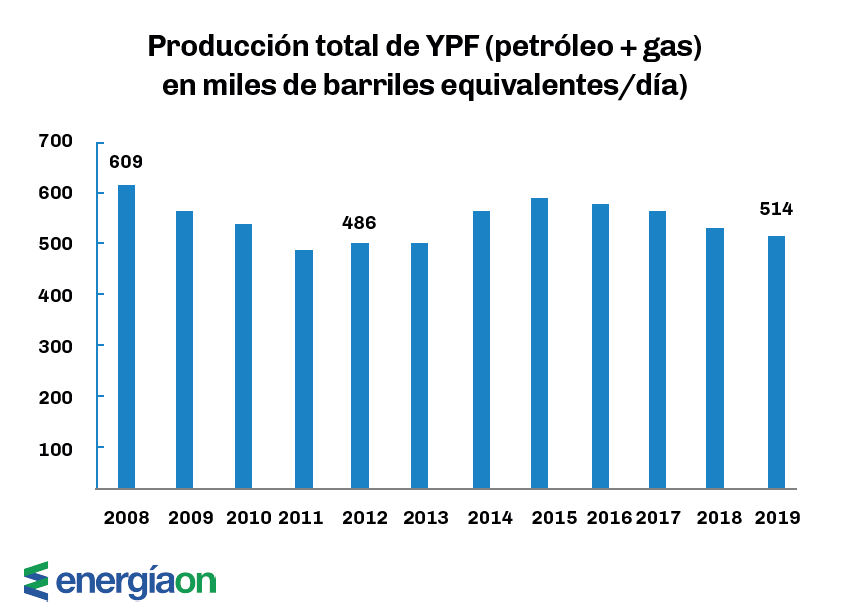

Para tener contexto, las inversiones cayeron en 2018 a 3.265 millones de dólares de los 6.634 millones de dólares invertidos en 2015, un valor menor a lo desembolsado en 2012. Con ese nivel de inversiones la producción también cayó.

En 2008 las extracciones totales entre gas y petróleo –solo convencional- de la firma era de 609.000 barriles equivalentes por día y en 2012, previo a los no convencionales cayó a menos de 490.000 barriles. En 2019, previo a la pandemia, cerró en 514.000 y hoy el 20% de su producción proviene de campos no convencionales. Incluso solo en Loma Campana puede producir 45.000 barriles por día.

En la industria petrolera se puede extraer sin invertir. Pero eso solo es ganancia de corto plazo para mejorar una planilla de Excel. Con el no convencional, como en Vaca Muerta, la falta de inversión se paga cara por las drásticas caídas de producción. Por eso parece clave que, ante la restricción del gobierno nacional para el pago de abultadas deudas en dólares, YPF pueda reestructurar sus pasivos para volver a traccionar sobre el objetivo de su negocio que es perforar y producir gas y petróleo.

La petrolera de mayoría estatal YPF se encuentra en uno de los momentos más delicados dentro de sus casi 100 años de vida en el que, hace menos de un mes, comenzó un proceso para reestructurar una deuda de más de 6.600 millones de dólares. Los problemas de caja que se agudizaron con la pandemia del coronavirus y una deprimida valuación de mercado abren un agudo interrogante sobre el futuro de la compañía.

Registrate gratis

Disfrutá de nuestros contenidos y entretenimiento

Suscribite por $1500 ¿Ya estás suscripto? Ingresá ahora

Comentarios

Estimados/as lectores de Río Negro estamos trabajando en un módulo de comentarios propio. En breve estará habilitada la opción de comentar en notas nuevamente. Mientras tanto, te dejamos espacio para que puedas hacernos llegar tu comentario.

Gracias y disculpas por las molestias.

Comentar