Cómo impactan los cambios en Bienes Personales

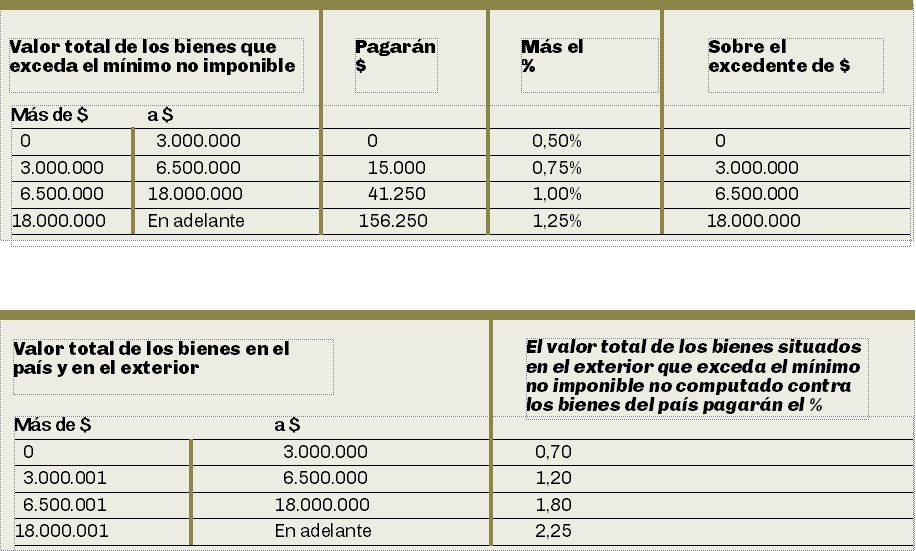

Uno de los puntos más importantes a destacar de estas modificaciones es que se ha producido un incremento en las alícuotas del impuesto con tramos de escalas que van hasta el 1.25% si los bienes fueran superiores a $ 18.000.000.

Por Federico José Parrilli*

En esta oportunidad vamos a comentar las modificaciones en el Impuesto sobre Bienes Personales que fueron implementadas mediante la ley 27.541 y el decreto de 99/2019 publicado el pasado 28/12/2019 que tienen vigencia para la liquidación del impuesto en el mes de junio próximo.

En primer término, corresponde señalar que se ha producido un incremento en las alícuotas del impuesto con tramos de escalas que van hasta el 1.25% si los bienes fueran superiores a $ 18.000.000.

Cabe remarcar que no se han modificado los métodos de valuación de los bienes y se mantienen el mínimo no imponible de $ 2.000.000. También se mantiene las exenciones de depósitos en caja de ahorro, plazo fijos, títulos públicos o bonos emitidos por los gobiernos nacionales, provinciales o CABA.

A modo de recordatorio la casa habitación del contribuyente se encuentra exenta hasta la suma de valuación de $ 18.000.000. Para la determinación de la valuación fiscal de los inmuebles se tiene que tomar el mayor valor de comprar:

a) el valor residual impositivo (determinado de acuerdo a las normas fiscales);

b) la valuación fiscal al 31/12/ 2017 multiplicado por el IPC hasta el 31/12/2019 (aproximadamente un 100%) o;

c) la valuación para el impuesto inmobiliario correspondiente al año 2019.

El esquema de tributación para los bienes locales queda según el cuadro (abajo) titulado “Valor total de los bienes que exceda el mínimo no imponible”.

Asimismo, se dispuso el pago de una tasa incremental cuando los bienes estuvieran en el exterior según una escala progresiva que incrementa en 0.2% al 1% las alícuotas previstas para los Bienes situados en el país de acuerdo el siguiente cuadro que se ubica en forma adjunta a esta nota (abajo) bajo el título “Valor total de los bienes en el país y en el exterior”.

Pero se dispuso una eximición de la tasa incremental del impuesto cuando se produzca la repatriación del 5% de los fondos invertidos en el exterior hasta el 31/03/2020 y esos fondos se mantengan depositados en una cuenta bancaria hasta el 31/12/2020.

Es decir que, si un contribuyente tiene un capital financiero invertido en el exterior puede evitar el pago de la tasa incremental si al 31/03/2020 realiza una repatriación del 5% de los fondos disponibles o bien del producido de activos financieros.

La norma no precisa desde que fecha se puede hacer la repatriación pero si hasta cuando, con lo cual podría darse el caso que un contribuyente hubiera realizado la repatriación con anterioridad al 31/12/2019, pero se entendería que la repatriación tienen efectos desde la publicación del decreto 99/2019 esto es desde el 28/12/2019. Es decir que si un contribuyente tiene fondos invertidos en el exterior y en forma previa al 28/12/2019 había realizado una transferencia de no menos del 5% de su inversión al país y continua con una tenencia en el exterior después del 31/12/2019 deberá realizar una nueva repatriación para no quedar impactado por esta alícuota incremental.

Otra gran modificación en la ley de bienes personales está relacionada con la residencia del contribuyente modificando el concepto de “domicilio” al concepto de “residencia” de acuerdo con lo establecido por la ley del impuesto a las ganancias. Esta modificación tiene un sustento de evitar alguna maniobra elusiva del impuesto solo con la modificación del domicilio del contribuyente.

Por otra parte, se modifica la alícuota para las participaciones sociales que tributa la sociedad en carácter de responsable sustituto. En este sentido, el impuesto pasa del 0.25% al 0.5%, recordamos que este impuesto lo tributa la sociedad y luego se lo puede reintegrar al accionista.

Parecería que el estímulo a la repatriación de divisas será una herramienta que a futuro el gobierno utilice anualmente para promover lentamente que los ahorros en el exterior puedan volcarse a la actividad económica local.

Sin duda la tenencia en una cuenta bancaria local hasta el 31/12/2020 no promueve directamente una actividad económica. El gobierno debería habilitar otros mecanismos más directos de activación económica como podría ser la compra de un bien, el aporte a una sociedad, la inversión en un título público entre otros.

* Contador. Estudio CHINNI, SELEME, BUGNER Y ASOC.

Comentarios