Consecuencias que deja un acuerdo que luce histórico

El tablero de la economía y de la política se re acomoda tras un proceso de re estructuración que podría convertirse en histórico.

Debemos escuchar lo que se dice, pero aún más importante en una negociación, es escuchar todo aquello que no se dice”. La frase pertenece al célebre gurú del management Peter Drucker, y describe a la perfección el proceso de re estructuración de deuda en el que está inmerso Argentina, cuyo primer capítulo encontró su corolario esta semana al anunciarse el acuerdo con los tres grupos mayoritarios de bonistas sentados a la mesa de negociación.

Por distintos motivos se trata de una noticia que deja profundas secuelas a nivel político y social, pero que trasciende además la economía vernácula, y genera señales a nivel internacional. Muchas de estas consecuencias están a la vista. Otras, como bien explica Drucker, hay que buscarlas en todo aquello que está en silencio, formando el entretelón de la negociación.

Los números fríos que deja el acuerdo indican que se trata del aire financiero que el gobierno necesitaba para lanzar definitivamente su gestión económica. La aprobación en Diputados de la re estructuración de la deuda bajo ley local, completa el cuadro. A los u$s 67.000 millones re negociados con los bonistas bajo ley Nueva York, se suman otros u$s 41.000 millones re estructurados bajo ley local.

El acuerdo marca un punto de inflexión para la gestión de gobierno y otorga al país una nueva oportunidad de recomponer el potencial de la economía nacional.

La consultora PxQ que dirige Emanuel Álvarez Agis estima que si a ello se suma la pesificación de las Letes, las Leliq y el AF20, el ahorro fiscal en términos de intereses no pagados, llega a los u$s 52.000 millones hasta 2048. Un dato no menor, es que el 60% de la deuda re estructurada bajo ley local, está en manos del propio sector público en sus diferentes estamentos. Ello implica que sin contabilizar los pagos correspondientes al acuerdo stand by con el FMI, las necesidades de financiamiento nunca superarán el 2,8% de PBI hasta 2048.

Si se agregan los vencimientos con el FMI, sobre los cuales hay una negociación de inicio inminente, las necesidades de financiamiento totales llegarían al 5,5% de PBI en 2023.

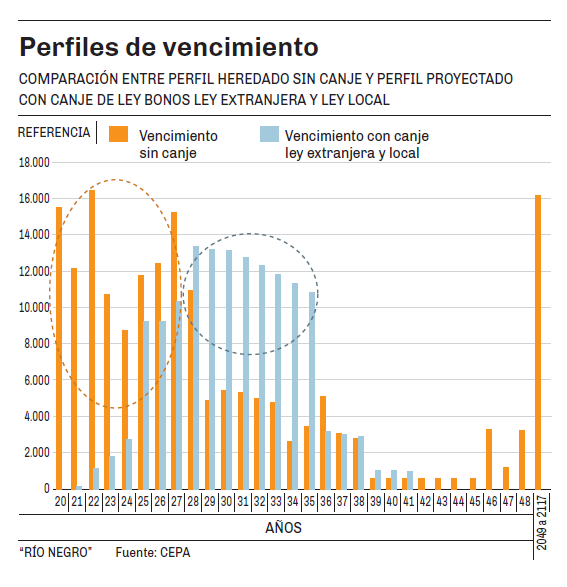

El acuerdo cerrado en la madrugada del lunes despeja por completo los vencimientos de deuda durante toda la gestión de Alberto Fernández. El gráfico que acompaña la nota, muestra el perfil de los vencimientos que debía enfrentar Argentina antes y después del acuerdo. En 2025 habrá que enfrentar pagos por cerca de u$s 9.000 millones, y desde 2029 vencimientos por casi u$s 13.000. Implica que habrá que hacer las cosas muy bien en los próximos 8años como para no volver a transitar por un nuevo proceso de tortuosa re negociación desde 2029.

En definitiva lo que el gobierno acaba de conseguir, es una nueva oportunidad histórica de re encausar el enorme potencial que globalmente se le reconoce a la economía nacional.

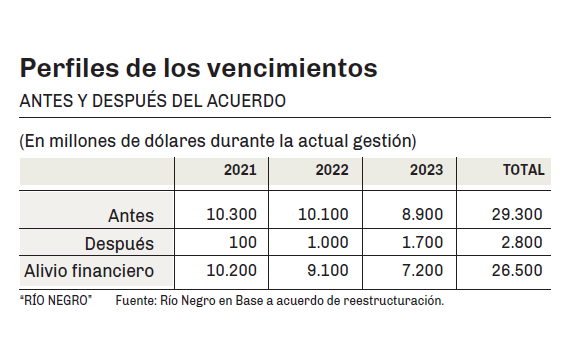

El cuadro que acompaña la nota, pone el foco en los tres años que restan de la actual gestión, y refleja el ahorro fiscal que surge del acuerdo. En 2021 había que afrontar vencimientos por u$s 10.200 millones. En cambio, solo se pagarán u$s 100. En 2022 el panorama es similar, en lugar de u$s 10.100 millones se abonarán u$s 1.000 millones. En total en el lapso 2020-23 el alivio fiscal llega a los u$s 26.400 millones.

Lo que viene hacia adelante es en primer lugar una versión renovada de la gestión de gobierno, que deberá empezar más temprano que tarde a mostrar las cartas en términos de plan económico. El lanzamiento del nuevo Plan ProCreAr el mismo día en que se selló el acuerdo, de ninguna manera puede ser interpretado como una casualidad.

Al intentar “escuchar el silencio” y hurgar entre las consecuencias directas del acuerdo alcanzado, resalta en primer lugar el éxito de la negociación. Los especialistas en finanzas anticipan que el nivel de aceptación final podría llegar al 90%, superando largamente el porcentaje necesario para activar las Cláusulas de Acción Colectiva que impiden la conformación de una nueva generación de fondos buitre. De confirmarse el pronóstico, se trataría de un acuerdo histórico, que sentaría un precedente para futuros procesos de re estructuración en el resto del mundo. A ello hay que agregar el Valor Presente Neto (VPN) y la tasa de interés promedio con las que se cerró el acuerdo. La negociación inició con los bonistas exigiendo un VPN de u$s 75 por cada lámina de u$s 100, y Argentina ofreciendo u$s40. Finalmente el acuerdo se cerró con un VPN de u$s 54,8, lo que significa que los acreedores cedieron un poco más que Argentina. En comparación, Ecuador cerró un proceso de re estructuración por un monto mucho menor y con los mismos actores del otro lado de la mesa, con un VPN de u$s 59. Respecto al interés, el acuerdo redujo el promedio de tasa del 7% pautado en los papeles originales hasta el 3,4% promedio del conjunto de los nuevos bonos.

En términos políticos, el acuerdo otorga una enorme fortaleza política al gobierno, tanto a nivel interno como en el exterior. La figura del Presidente Alberto Fernández comenzaba a quedar desgastada a raíz de las restricciones económicas impuestas para contener el avance de la pandemia. El anuncio del acuerdo lo coloca como el mandatario que logró solucionar el desbarajuste de proporciones cósmicas que le heredara su antecesor en relación a la deuda.

El contraste es fuerte. Quién fabricó el grueso de la deuda que se renegocia, de vacaciones en París eludiendo las restricciones para salir del país que pesan sobre el 99% de la población argentina. Al mismo tiempo, la coalición política que lo desbancó del gobierno, recompone la matriz financiera a solo ocho meses de asumir.

Vale mencionar la palabra coalición. Sucede que pese a las profundas diferencias que existen en el heterogéneo espacio político oficialista, cada uno de los actores jugó su rol fundamental. Desde el silencio de su puesto como Presidente de la Cámara de Diputados, Sergio Massa fue crucial a lo largo de la negociación, para contrapesar la por momentos férrea posición del Ministro Martín Guzmán. La llegada directa de Massa con dos de los grupos más importantes de bonistas, sirvió durante el fin de semana para acercar posiciones de cara al acuerdo final.

De la misma forma Cristina Fernández de Kirchner gravitó desde el inicio de la negociación. Conocido es el vínculo estrecho de la Vice Presidenta con Guzmán. El Ministro la visitó personalmente el día previo al acuerdo y pese a la historia de desencuentros entre la ex mandataria y los representantes de las finanzas, la señora acompañó la idea de evitar el default por todos los medios. En el kirchnerismo duro resulta sumamente atractiva la foto final de un gobierno propio volviendo a quedar en la historia como aquel que resolvió el endeudamiento legado por un gobierno de tinte neoliberal.

La figura del Ministro Martín Guzmán es otra de las que sale fortalecida. Con su estilo apagado y cansino, y sin resultados concretos para exhibir en medio año de gestión, el funcionario comenzaba a exasperar tanto a propios como a extraños. Los rumores de recambio en el gabinete, y su reemplazo por un economista del ala ortodoxa, provenían a mediados de junio de las propias usinas oficialistas. Criticaban la falta de un rumbo claro y definido, y la des coordinación que existe con otras carteras del área económica como Producción y Desarrollo Social, cruciales en medio del impacto que generó la cuarentena. El tiempo termina colocando la figura de Guzmán, formado en la Universidad del Columbia a la sombra del premio nobel Joseph Stiglitz, como un actor central para alcanzar el acuerdo. Finalmente, Guzmán logra plasmar en una negociación soberana, todo aquello de lo que dio cátedra por años en el ámbito académico.

Sus detractores quedan de la misma forma desdibujados. Hasta hace diez días los agoreros anticipaban un default que dejaría seriamente comprometido el futuro de la gestión. Lo hacían con fundamento en la rígida posición que mostraban los fondos de inversión más duros respecto a la última oferta oficializada en Nueva York. Una vez confirmado que incluso los inversores más reticentes decidieron sumarse al voto positivo, los críticos de Guzmán debieron conformarse con criticar la demora en cerrar el acuerdo. Luce poco en relación a la envergadura y la trascendencia de la noticia.

La relación con el FMI, es el capítulo que viene. El organismo conducido por Kristalina Georgieva acompañó la estrategia argentina de no comprometer una oferta que afecte la sustentabilidad futura de la economía, y permitió romper la tradición de negociar primero con el fondo y luego con los inversores. No significa que la negociación con el propio Fondo vaya a ser sencilla. Difícilmente las exigencias del FMI para otorgar la postergación de los vencimientos escape de la receta histórica. Reforma tributaria, previsional, laboral, y ajuste en el tamaño del estado, comenzarán a formar parte de la agenda. Será momento para discutir también el rol que el organismo jugó en la conformación de la crisis argentina desde 2018, otorgando a un país con una economía quebrada el mayor desembolso desde que el FMI fue fundado en 1947 en apenas un año y medio, y con el único fin de sostener políticamente a un gobierno que ya se mostraba impotente para pilotear el barco en medio de la tormenta.

En números

- 3,4%

- La tasa de interés promedio del conjunto de los nuevos bonos a entregar a los acreedores.

- u$s 54,8

- El Valor Presente Neto (VPN) al que se cerró el acuerdo. Los bonistas iniciaron solicitando u$s 75 y la Argentina ofreciendo u$s 40.

Comentarios