La coyuntura de Vaca Muerta: presente y futuro

Agua y arena a alta presión es la definición simplificada de una etapa de fractura. ¿Por qué interesa como indicador de la actividad de Vaca Muerta? ¿Qué información subyace en el dato?

Por Luciano Fucello (*)

Las etapas de fractura en su gran mayoría y por cuestiones principalmente contractuales, tienen la misma cantidad de agua y arena: cada etapa involucra 1.500 metros cúbicos de agua y 250 toneladas de arena (en líneas generales). Al mismo tiempo, la fractura crea el “reservorio” dentro de la formación no convencional, dando lugar a que se mueva el hidrocarburo y salga a superficie, agrega reservas, producción, da una medición de los costos involucrados en la completación que representan más del 50% del costo total y una indicación de la logística involucrada para la operación un indicador muy preciso y completo.

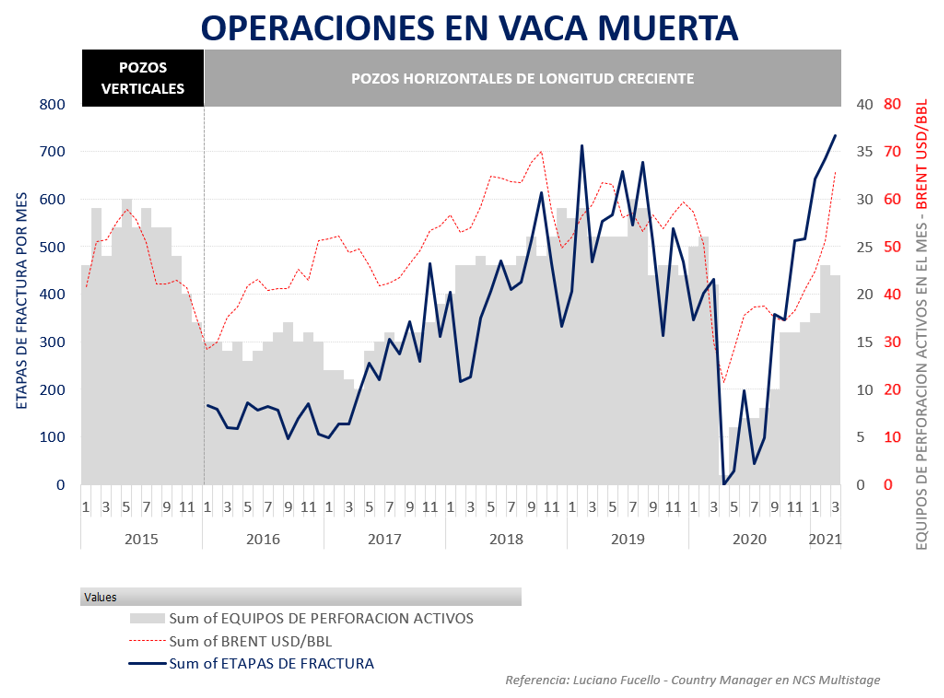

En marzo se vio un récord absoluto de etapas en Vaca Muerta, unas 733, por encima de los picos históricos de 2019. Una buena noticia para la industria local y el país. Sin embargo, es inevitable preguntarse: ¿este nivel de actividad es sostenible en el tiempo?

Analicemos qué factores intervienen en la suba y el contexto en que se da:

El Plan Gas Ar comenzó tarde y aún no se ve el aumento de producción de gas. Si se ve un aumento considerable en la actividad y las operaciones en la ventana de gas de Vaca Muerta: hoy 11 de los 22 equipos activos en Vaca Muerta perforan en búsqueda de gas (50%).

La completación también se mueve al ritmo del Plan Gas Ar y desde febrero se vio una actividad creciente y reactivación de proyectos de gas, es cuestión de tiempo para ver los resultados en producción.

El Brent mantuvo valores promedio de us$65,5 por barril en marzo, un viento a favor a las empresas habilitadas para exportar e igualmente para el mercado interno donde se comercializa cerca de los us$ 55. Con un precio mayor a us$50 por barril comienzan a cerrar los balances económicos de muchos proyectos.

La provincia de Neuquén, por su parte está haciendo todo lo posible para que la actividad petrolera y en especial Vaca Muerta, se recupere. Protocolos sanitarios, permisos, importación de suministros, soporte a las empresas internacionales y pymes, controles medioambientales y un manejo profesional del más alto nivel para el recurso estrella de la provincia. Después de todo, el 77% de la producción de petróleo de Neuquén proviene de Vaca Muerta y el 80% de la producción de gas de Vaca Muerta + tight gas. ¿Cabe alguna duda de hacia dónde se dirige la industria en la cuenca petrolera más prospera de nuestro país?

Técnicamente Vaca Muerta está en un estadío avanzado y no tenemos nada que envidiar a otras cuencas como Permian. En los últimos dos años hubo avances increíbles en perforación y terminación: pozos más largos, perforados en menos tiempo, terminados con mayor caudal de fractura y niveles de eficiencia cercanos a los límites técnicos.

Los DUCs (de las siglas en inglés Drilled Uncompleted) son los pozos perforados, no completados, un costo hundido que representa el 50% del costo de un pozo.

Un stock de DUCs es algo sano para la operación porque actúa de colchón entre el equipo de perforación y el set de fractura. Dentro de la ecuación económica de los no convencionales, el set de fractura tiene un gran impacto y este no debe parar: es una línea de producción de etapas de fractura, donde el pozo es un insumo más.

Estos últimos meses hemos visto gran cantidad de etapas completadas en Vaca Muerta de la mano de los DUCs – en resumen, se terminan más pozos de los que se perforan y en algún momento se deberán subir equipos para mantener la cantidad de etapas o en su defecto, bajar el nivel de actividad a unas 500/600 etapas por mes.

Por otro lado, la actividad se volvió “magra”, con solo el personal mínimo indispensable, y con cada dólar yendo a buscar producción. La exploración es a los recursos convencionales lo que la curva de aprendizaje es a los no convencionales. En este sentido, los presupuestos de las operadoras para la “adquisición de datos” es otro indicador para tener en cuenta, mucho más difícil de medir y de analizar para el público en general.

Los presupuestos para estas actividades u operaciones han disminuido drásticamente para 2021, dando a entender una tendencia cortoplacista de búsqueda de producción.

La salida de Baker Hughes del mercado de pressure pumping (fractura y coiled tubing) es una señal difícil de ignorar en lo que respecta a Vaca Muerta y para esta columna, sobre este tema, solo hay signos de interrogación. Solo hay 5 sets de fractura activos para Vaca Muerta (6 con Tenaris próximamente), esto marca una limitante o un cuello de botella en el que las operadoras ya levantaron bandera roja y están atentas a la disponibilidad para sus operaciones.

Con la salida de Baker Hughes del mercado de pressure pumping, las empresas locales se preguntan qué otras empresas emprenderán la retirada y cuál es el mercado que les quedará abierto para repartirse.

Cambio de dirección del sindicato de petroleros, nueva ley para los hidrocarburos, posibles restricciones por pandemia, futuro exportador de la cuenca y el flamante Régimen de Fomento de Inversión para las Exportaciones quedarán para analizar más adelante, y con grandes expectativas por el momento.

La actividad de fractura está en niveles récord absolutos pero una golondrina no hace el verano. Y como dicen por ahí, hay que pasar este invierno.

(*) El autor es el Country Manager en NCS Multistage. lfucello@gmail.com

Comentarios