La devaluación complica doblemente los créditos UVA

Si hay una medida exhibida sin tapujos por la actual gestión como un acierto en materia económica, son los créditos hipotecarios atados a la inflación mediante las Unidades de Valor Adquisitivo (UVA). La modalidad importada desde Chile por el Presidente del Banco Central (BCRA) Federico Sturzenegger, se creó para atender una profunda carencia habitacional que padecen miles de familias argentinas, que no logran acceder a su casa propia. El objetivo era precisamente lograr mayor accesibilidad al crédito hipotecario.

El sistema funciona cotizando el capital y los intereses a pagar en UVA. El tomador del crédito paga cada mes una cantidad fija de UVA y la cotización de la UVA varía mes a mes en base a la inflación. De esa forma, tanto el capital como los intereses a pagar se actualizan automáticamente. Es por tal motivo que en este tipo de crédito se manejan tasas de interés mucho más bajas que en las líneas tradicionales.

En este sentido, el escollo que encontraban quienes buscaban acceder al financiamiento en los bancos comerciales, es que el tradicional sistema de tasa fija generaba cuotas altas. Dado que la relación cuota/ingreso nunca puede superar el 30%, quedaban afuera del sistema muchos núcleos familiares con ingresos medios. El sistema UVA en cambio genera cuotas mucho más bajas, ampliando el universo de posibles aspirantes al crédito y permitiendo que quienes accedan, puedan obtener un monto mucho más alto, ampliando también el abanico de propiedades aptas para el crédito.

El éxito quedó demostrado con la explosión de crédito experimentada en el sistema durante los dos primeros años de vigencia, en que el stock total de créditos hipotecarios UVA superó largamente los $ 80.000 millones.

Sin embargo, el esquema chocó de bruces en mayo con los efectos de la devaluación. La salud del sistema UVA depende casi con exclusividad de lograr encaminar a la economía hacia un sendero de inflación a la baja. Tras la corrida, la certeza unánime es que en 2018 ocurrirá todo lo contrario, y la inflación anual no solo será mayor a la del año pasado, sino que muy probablemente duplicará la meta oficial.

El nuevo escenario, genera complicaciones tanto para quienes ya están pagando un crédito UVA, como para quienes se encontraban tramitándolo mientras se desató la corrida.

Crédito en pesos, propiedades en dólares

El mercado inmobiliario en Argentina tiene una característica muy particular que no se verifica en otros países de la región o el mundo, y es que las propiedades se cotizan y se tranzan en dólares. No hace falta indagar demasiado para comprender que ello es producto de los vaivenes que ha experimentado la economía nacional en la historia reciente.

Con esa premisa, cuando tiene lugar un salto en el tipo de cambio, el primer efecto es que se paralizan las operaciones hasta tanto se encuentre un nuevo precio de equilibrio.

Pero en el caso de los créditos UVA, se genera una dificultad mayúscula para quienes tenían el crédito preaprobado al momento en que se produjo la devaluación. El valor en pesos de las propiedades nominadas en dólares se incrementó al menos un 20% entre fines de abril y principios de mayo. Implica que el monto de crédito originalmente pautado en pesos, cubre una porción menor del valor total de la propiedad.

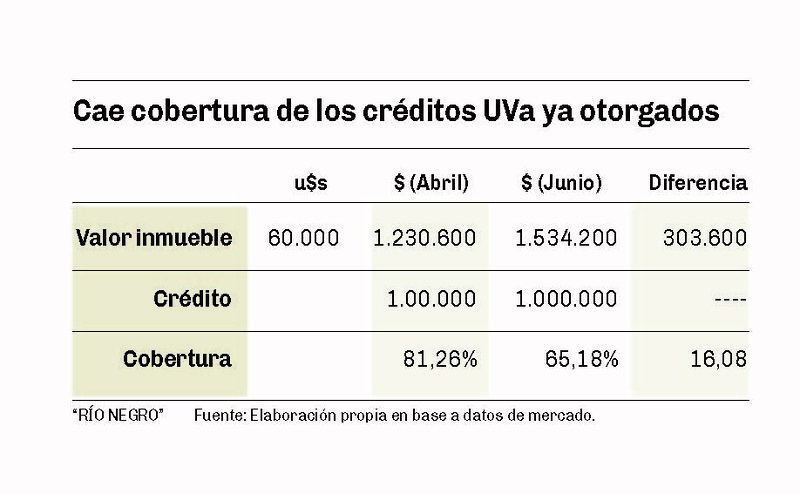

El infograma adjunto muestra un sencillo ejemplo para un departamento de dos ambientes valuado en u$s 60.000 y un crédito hipotecario UVA preaprobado en abril por $ 1.000.000. Hasta el mes de abril, el valor de la propiedad en pesos era de $ 1.230.600 con lo cual el crédito permitía una cobertura del 81% del valor. Tras la devaluación, el mismo inmueble tiene un valor en pesos de $ 1.534.200, con lo cual la cobertura desciende al 65%. La diferencia de $ 303.600 representa el 30% del monto originalmente solicitado al banco. Para poder concretar la operación, dicho monto debe ser aportado por el comprador. En la práctica, significa que muchas de las operaciones potenciales terminan dándose de baja.

Mayor incidencia de las cuotas

La pauta habitual al momento de tomar un crédito hipotecario, es que la cuota no debe superar el 30% de los ingresos totales que respaldan la deuda.

Sin embargo, un riesgo latente e intrínseco en el sistema de créditos UVA, es que la inflación se acelere y el peso de las cuotas se incremente a una velocidad mayor a la de los ingresos.

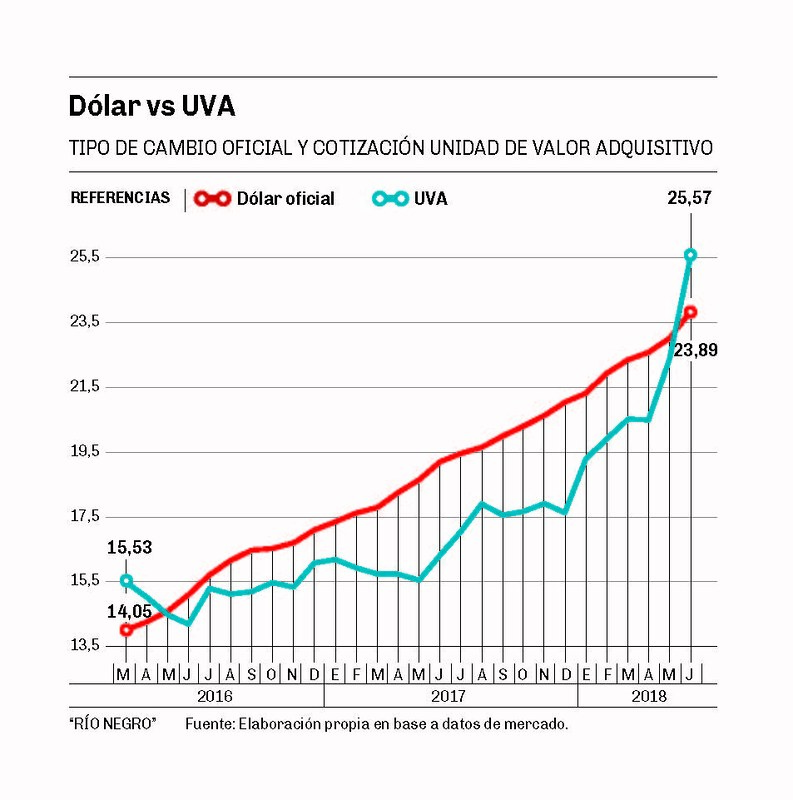

El infograma adjunto compara la evolución de la cotización de la UVA con el tipo de cambio vigente, desde abril de 2016 cuando se lanzó el sistema. En general se observa que la UVA acompaña la tendencia del dólar, a excepción de los meses de mayo y junio de este año en que el dólar se disparó de $ 20,40 a $ 25,6. Sucede que la UVA no está atada de forma directa al tipo de cambio, sino al nivel de precios. Es de esperar por lo tanto que a medida que en los próximos meses se manifieste el traslado a precios de la devaluación, la cotización de la UVA siga la misma tendencia.

La pregunta es entonces que podría suceder con la relación cuota/salario para quienes ya están pagando un crédito hipotecario UVA.

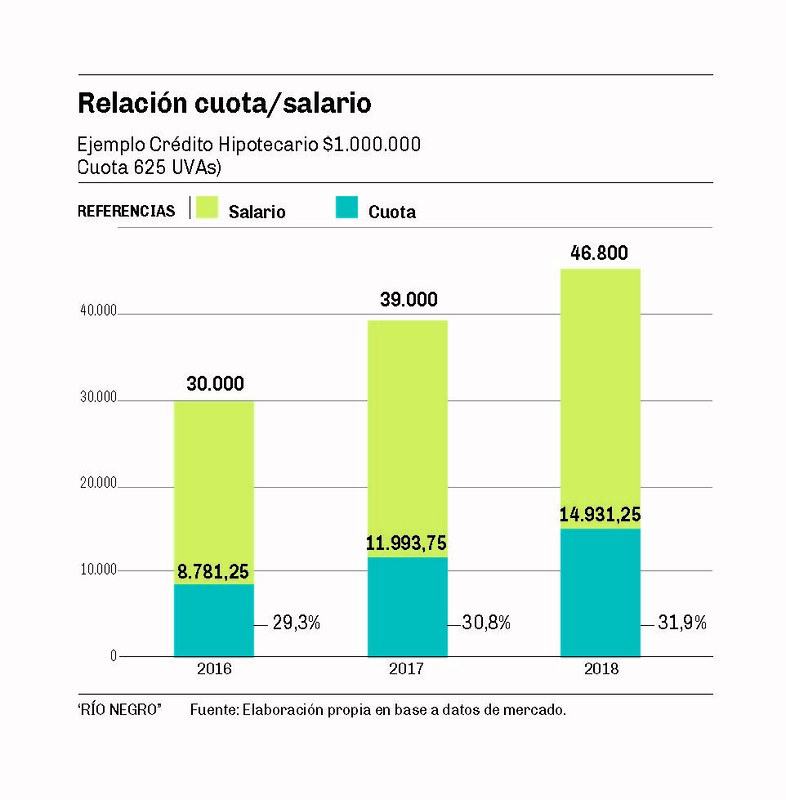

El tercer infograma ofrece la respuesta. Se utiliza un ejemplo de crédito hipotecario UVA por $1.000.000 otorgado en abril de 2016. El tomador del crédito paga cada mes 625 UVA. Al momento de tomar el crédito, la cuota era de $8781. Si los ingresos del tomador eran de $ 30.000, significaba una relación cuota ingreso de 29,3%. Suponiendo que el tomador del crédito recibió un incremento salarial del 30% en 2016 y del 20% en 2017, y cotizando las 625 UVA al valor de junio de 2018, la incidencia actual de la cuota es de 31,9%. Ello sin contabilizar aun el efecto de la devaluación sobre el valor de la UVA. En pocas palabras, en un contexto inflacionario, cada vez es necesario una porción mayor del ingreso para afrontar las cuotas.

Para atender esta situación, el BCRA se anticipó al inicio de 2018, y estableció una reglamentación que obliga a los bancos a extender hasta un 25% el plazo de los créditos cuando el valor de la UVA crezca un 10% más que el Coeficiente de Variación Salarial. Una solución que busca evitar el incremento de la incidencia de la cuota en el ingreso disponible, pero que incrementa el peso total del crédito, tanto en los intereses como en el capital.

Datos

Deuda sobre deuda: un sistema que toma fondos a un riesgo alto

La reforma del mercado de capitales, introduce un nuevo elemento de riesgo subyacente a los créditos hipotecarios UVA.

La nueva normativa, permite a las entidades bancarias ofrecer ‘cédulas hipotecarias’ en el mercado de capitales, que tienen como garantía los créditos hipotecarios UVA que los propios bancos mantienen en su cartera.

La primera entidad en utilizar la ‘securitización de crédito hipotecario’, fue el Banco Hipotecario, que mediante un fideicomiso, con garantía sobre su cartera de créditos UVA por $440 millones, salió a ofrecer al mercado papeles de deuda por 19.200.000 UVA.

La modalidad es una forma de fondear el sistema, que debido al boom de crédito hipotecario experimentado en los últimos dos años, ya no contaba con la misma liquidez. Sin embargo, en la memoria colectiva está muy presente la historia de un sistema similar que colapsó el 2008 en EE.UU., y se conoció más tarde como la crisis de las hipotecas “sub-prime”. La capacidad de pago de las hipotecas originales, es el talón de Aquiles de un esquema de deuda sobre deuda.

Pulso Económico

Pulso

Pulso Económico

Datos

- $ 303.000

- La diferencia de precio luego de la devaluación para un inmueble de dos ambientes tasado en u$s 60.000.

- 12,2%

- El aumento en la cotización de la UVA en 2018, sin considerar aún el efecto de la devaluación.

Comentarios