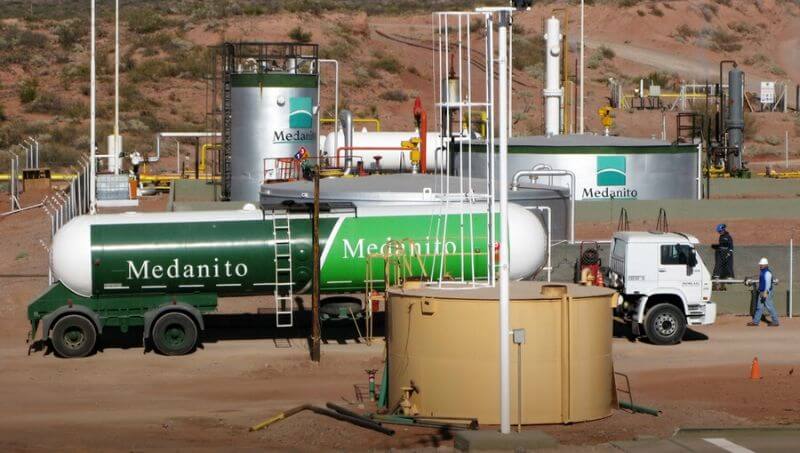

Medanito negocia un canje de bonos para salir de su crisis

La operadora inició un proceso de restructuración con los bonistas para saldar unos 20 millones de dólares. Además, enfrenta demandas para reembolsar unos US$ 80 millones adicionales.

La petrolera independiente Medanito inició negociaciones con los bonistas para reestructurar un bono de 20 millones de dólares que incumplió hace más de un año. La firma con activos en la Cuenca Neuquina enfrenta demandas para reembolsar un préstamo sindicado de 80 millones de dólares.

A través de un comunicado a la Comisión Nacional de Valores (CNV) la productora de gas y petróleo anunció la maniobra a sus inversores. Pidió que intercambien bonos en circulación por acciones de un fidecomiso.

La estrategia de la firma es colocar sus principales activos en ese fidecomiso y luego, individualmente o en conjunto con un tercero, actuará como fiduciante (quien transmite los bienes) para ceder determinados derechos económicos. Para eso la firma solicitará la aprobación regulatoria para listarlas.

“La Sociedad se encuentra realizando esfuerzos para llevar a cabo una operación de canje de las Obligaciones Negociables por valores fiduciarios a ser emitidos por un fideicomiso financiero”, dice el segundo punto del comunicado que envió la firma a la CNV.

Las obligaciones negociables de clase 10 por los 20.000.000 de dólares que busca canjear la empresa fue emitida el 22 de diciembre del 2016, en el marco de su programa de obligaciones negociables simples.

El vencimiento que tenía era del 22 de diciembre de 2019, sin embargo, en ese momento pidió una prórroga hasta marzo del 2020. En el medio se desató la crisis de precios en la industria petrolera mundial y luego, en el país, se desató la pandemia del coronavirus y la empresa ya no pudo pagarla.

En junio del año pasado la empresa realizó su asamblea general extraordinaria en la que los tenedores de las Obligaciones Negociables le otorgaron a la empresa un plazo para elaborar una propuesta de canje. Fue durante las asambleas de diciembre del año pasado cuando los accionistas aceptaron la propuesta de canje.

Según pudo averiguar este medio, la compañía planea ceder el área Aguada del Chivato ubicada a unos kilómetros de Rincón de los Sauces. Acorde a la información oficial, la concesión vence el próximo 17 de junio, pero la firma tiene la opción de prorrogarla hasta el 2031.

“La realización y consumación del canje se encuentra sujeta al cumplimiento de ciertas condiciones precedentes, incluyendo, sin limitación, la obtención de todas las autorizaciones y consentimientos necesarios. Además, que la emisión de los valores fiduciarios sea aprobada por la CNV”, indicaron desde la firma.

El mes pasado, Credit Suisse, la entidad financiera con sede en Zúrich, Suiza, notificó a la petrolera para que realice el pago inmediato del préstamo de 80 millones de dólares suscripto el 18 de octubre de 2017. Medanito no solo incumplió con sus los pagos del crédito y sus intereses, sino también con los objetivos de producción que estaba fijados.

En el medio de todo esto la empresa realizó diversos movimientos en el que le compraron el 30,61% de participación que tenían las entidades internacionales IFC e IFC African, Latin American and Caribbean Fund, LP. Además le cedieron activos al grupo Fratelli Investments, accionistas controlantes de Falabella, a cambio de que paguen parte de su deuda.

Comentarios